Das Ausweisen der Umsatzsteuer, gehört für Freelancer zu den häufigsten Fehlerquellen, bei der Buchhaltung. Wenn Rechnungen ins Ausland geschrieben werden, ist das Fehlerpotential besonders hoch. Mit diesem Guide wollen wir dir eine einfache Übersicht, über alle Fälle geben.

Bei der Umsatzsteuer-Regelung, spielt der Firmensitz deines Kunden eine wichtige Rolle. Deshalb haben wir diesen Artikel entsprechend aufgeteilt.

Kunden im Inland

Sitzen du und dein Kunde im selben Land (relevant ist hier der Firmenstandort), dann wird die Umsatzsteuer (in der Regel) regulär auf deiner Rechnung ausgewiesen. Eine Ausnahme bildet hier die Kleinunternehmerregelung. Als Kleinunternehmer, weist du auf Rechnungen keine Umsatzsteuer aus und vermerkst dies zum Beispiel mit dem Hinweis „Kein Ausweis von Umsatzsteuer, da Kleinunternehmer gemäß § 19 UStG„, auf deiner Rechnung.

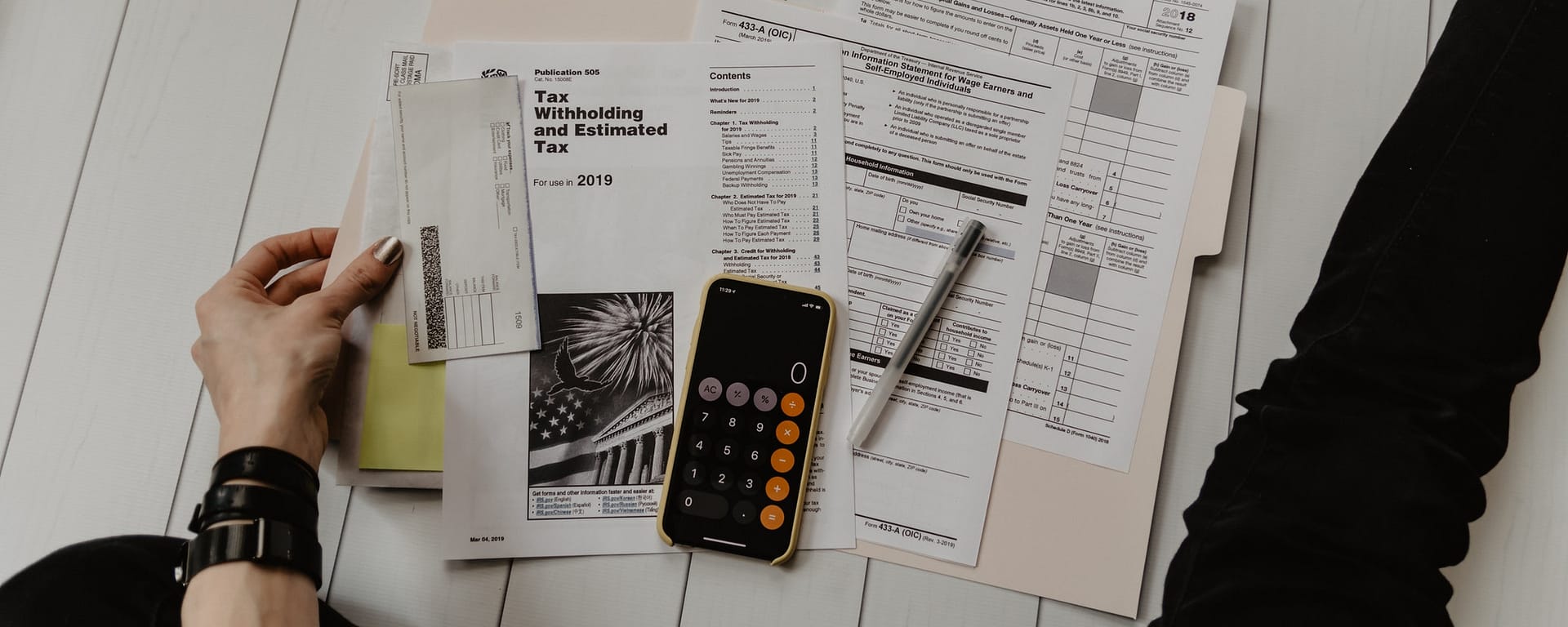

Ansonsten weist du die Umsatzsteuer wie folgt aus:

Der vereinbarte Rechnungsbetrag, ist immer der Netto-Betrag (in diesem Beispiel 100 Euro) und auf diesen Betrag, schlägst du dann den Mehrwertsteuersatz drauf (in der Regel 19%).

7% – Ermäßigter Steuersatz – Wann gilt er?

Es gibt Leistungen und Produkte, die einen ermäßigten Steuersatz von 7% haben. In Anlage 2 des UStG. findest du eine Liste mit ermäßigten Gegenständen. Mit dabei unteranderem:

- Grundnahrungsmittel

- Bücher, Zeitschriften

- selbst geschaffene Kunstgegenstände (z. B. eigene Zeichnungen, Gemälde und Skulpturen).

- Gegenstände aus dem medizinischen Bereich

Kunden im EU-Ausland

Etwas komplizierter wird es, wenn sich dein Kunde im EU-Ausland befindet. Das bedeutet, in einem der folgenden Länder:

- Belgien,

- Bulgarien,

- Dänemark,

- Deutschland,

- Estland,

- Finnland,

- Frankreich,

- Griechenland,

- Großbritannien & Nordirland (bis zum Wirksamwerden des am 29.03.2017 beantragten Austritts),

- Irland,

- Italien,

- Kroatien,

- Lettland,

- Litauen,

- Luxemburg,

- Malta,

- die Niederlande,

- Österreich,

- Polen,

- Portugal,

- Rumänien,

- Schweden,

- die Slowakei,

- Slowenien,

- Spanien,

- die Tschechische Republik,

- Ungarn

- Zypern

Für die Rechnungserstellung in diese Länder, gilt (normalerweise) das sog. „Reversecharge Verfahren“

Das Reversecharge Verfahren

Für Dienstleistungen gilt das „Bestimmungslandprinzip“. Das bedeutet, dass Leistungen an Unternehmer (im EU‐Ausland), als am Standort des Leistungsempfängers erbracht gelten. Dieses Prinzip macht den Leistungsemfänger (deinen Kunden) zum Steuerschuldner. Hier wird das Prinzip also umgekehrt.

Wichtig:

Du musst die Unternehmereigenschaft deines Kunden nachweisen können, damit das Reversecharge-Verfahren genutzt werden kann. Das gängigste Mittel dazu ist, dass du die USt‐IdNr. deines Kunden (auf der Rechnung) angibst. Diese Nummer musst du also, vor der Rechnungserstellung, bei deinem Kunden erfragen. Es ist dabei in deiner Verantwortung, dass diese Nummer gültig und korrekt ist. Überprüfen kannst du sie zum Beispiel hier: http://ec.europa.eu/taxation_customs/vies/?locale=de

Es kann vorkommen, dass dein Kunde keine USt‐IdNr. hat, weil er zum Beispiel die Kleinunternehmerregelung verwendet (in manchen Ländern wird dann keine Nummer vergeben) . In diesem Fall muss dein Kunde die Unternehmereigenschaft, zum Beispiel durch eine Bescheinigung des Finanzamts, nachweisen.

Reversecharge Hinweis auf Rechnung

Auf die fertige Rechnung gehört dann der Hinweis „Die Umsatzsteuer ist vom Leistungsempfänger anzumelden und abzuführen.“. Außerdem solltest du deine USt‐IdNr. und die USt‐IdNr. des Kunden aufführen. Umsatzsteuer weist du jetzt natürlich keine mehr aus.

Zusammenfassende Meldung

Zusammen mit deiner Umsatzsteuer-Voranmeldung, musst du die die sog. „Zusammenfassende Meldung“ einreichen. Dabei geht es darum, die USt‐IdNummern aller Unternehmer (aus dem EU-Ausland) zu melden, mit denen du (im jeweiligen Anmeldungs-Zeitraum) Geschäfte gemacht hast. Zu jeder USt‐IdNr. meldest du die Summe aller Rechnungen (des jeweiligen Kunden).

Kunden in Drittländern

In Drittländern (also nicht EU-Ländern), gibt es keine einheitliche Regelung für die Umsatzsteuer. Hier musst du dich also individuell über das Steuerrecht im betreffenden Land informieren. In einigen Ländern gilt beispielsweise ebenfalls das Reversecharge Verfahren. Bei den deutschen Auslandskammern, kannst du dich über das jeweils geltende Recht informieren.

Umsatzsteuer auf der Rechnung ausweisen?

Die folgende Tabelle gibt dir einen groben Überblick, wann du die Umsatzsteuer auf deinen Rechnungen ausweisen solltest und wie der Firmensitz deines Kunden diesen Umstand beeinflusst.

Art des Kunden Firmensitz des Kunden | Unternehmer | Nichtunternehmer |

| Deutschland | Ja | Ja |

| EU-Land (nicht DE) | Nein | Ja |

| Staaten außerhalb der EU | Nein | Nein |

Umsatzsteuervoranmeldung

Die Umsatzsteuervoranmeldung wird meist monatlich an das Finanzamt abgegeben und enthält eine geordnete Übersicht, über die vereinnahmte bzw. gezahlte Umsatzsteuer. Die Felder der UStVA sind so aufgeteilt, dass ausländische Umsätze, in eigenen Feldern gemeldet werden.

UStVA – Inländische Rechnungen

Bei inländischen Umsätzen, ist die Anmeldung relativ einfach.

Zeile für Umsätze 19%

Die Summe aller Umsätze, zum Steuersatz von 19%, trägst du in Zeile 26 ein. Achtung: Hier trägst du nur den Netto-Betrag, also ohne Umsatzsteuer, ein.

Zeile Umsätze 7%

Umsätze zum Steuersatz von 7% trägst du in Zeile 27 ein. Auch hier trägst du nur den Netto-Betrag ein.

UStVA Zeile – EU Reversecharge Rechnungen

Umsätze die mit dem Reversecharge-Verfahren abgerechnet wurden, werden gesondert in der UStVA erfasst. Dafür gibt es die Zeile 40 „Nicht steuerbare sonstige Leistungen gem. § 18b Satz 1 Nr. 2 UStG“. Denke auch daran, dass du diese Umsätze über die „Zusammenfassende Meldung“ melden musst.![]()

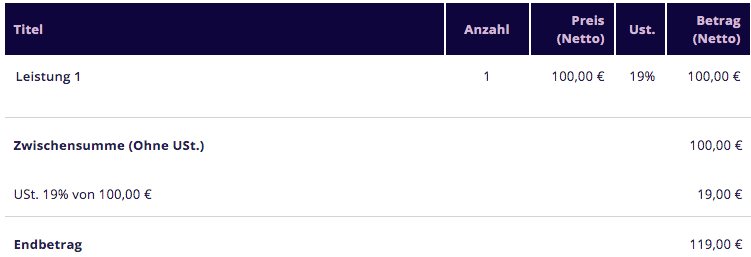

UStVA Zeile – Drittland

Umsätze durch Kunden in Drittländern, werden in der Zeile 41 „Übrige nicht steuerbare Umsätze (Leistungsort nicht im Inland)“ gemeldet.